Lors de la dernière conférence du Club Quanti Trading du 18 juin 2024, diverses performances des portefeuilles ont été analysées et des questions des membres ont été abordées. Voici un résumé des principaux points discutés.

🎁 Masterclass 100% offerte

Découvre en détail la stratégie de Viken pour faire +20% de profit par an en moyenne, en 10 minutes par mois !

Prochaine Masterclass – Jeudi 24 Octobre 2024 à 20h00

Performances des Portefeuilles

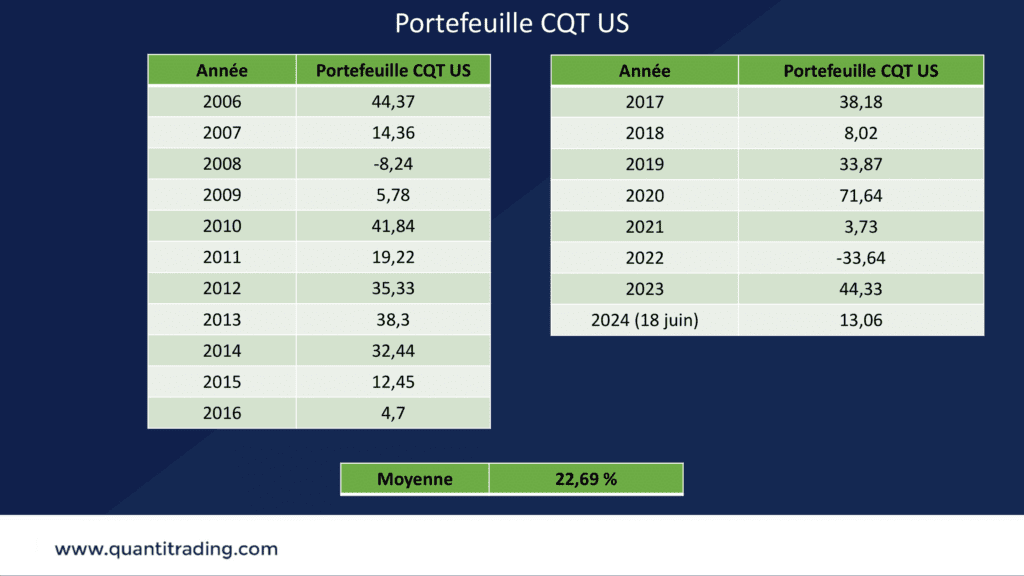

Portefeuille Quanti Trading US

Le portefeuille Quanti Trading US a affiché une performance impressionnante de 13,06 % depuis le début de l'année, avec une moyenne annuelle de 22,69 % depuis 2006. Les marchés américains se portent bien, contrairement aux marchés européens, notamment français, affectés par les incertitudes électorales.

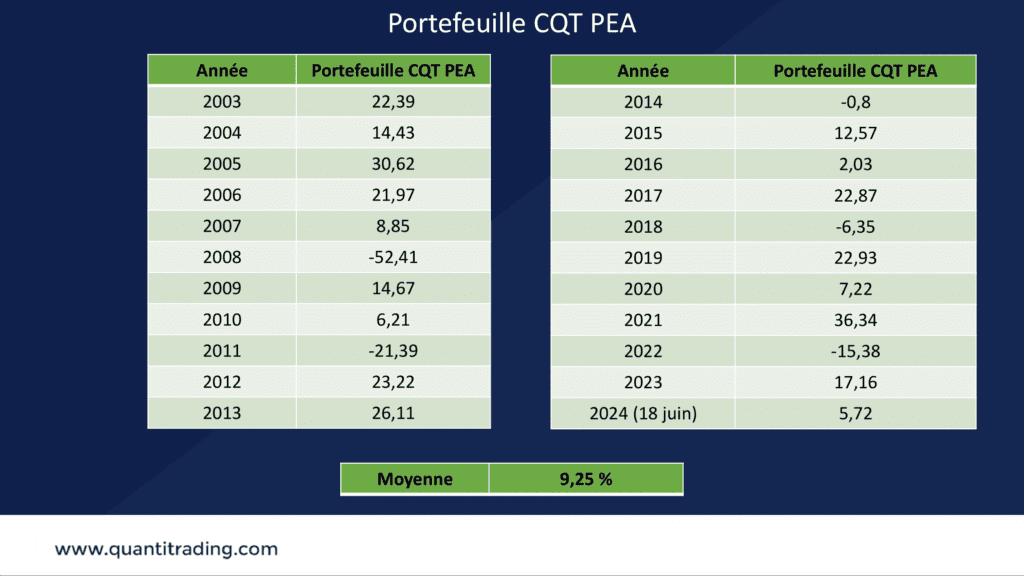

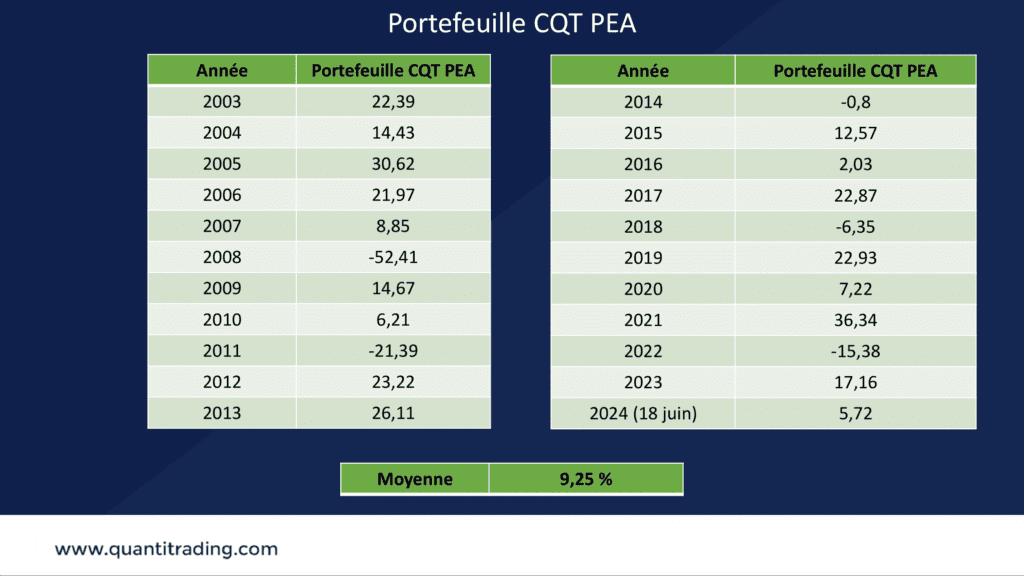

Portefeuille Quanti Trading PEA

Ce portefeuille, principalement composé d'actions françaises, a enregistré une baisse de 5,72 % cette année, avec une moyenne annuelle de 9,25 % depuis 2003. La performance inférieure est attribuée à l'instabilité politique en France.

Portefeuilles Dividendes

- Portefeuille Dividende PEA: Avec une performance annuelle de 2,02 %, ce portefeuille a une moyenne de 12,02 % par an depuis 2012.

- Portefeuille Dividende US: Ce portefeuille a enregistré une légère baisse de 0,07 % cette année, mais affiche une moyenne annuelle de 11,53 % depuis 2012.

Analyse de Cas : Nvidia

Une question fréquente portait sur l'absence de l'action Nvidia dans les portefeuilles récents malgré ses performances exceptionnelles. Nvidia a été inclus dans les portefeuilles du club à plusieurs reprises dans le passé, générant des plus-values significatives. Cependant, l'action a été vendue fin 2020 en raison de l'évaluation jugée trop risquée par rapport aux fondamentaux de l'entreprise.

Décision Stratégique sur les Obligations

En 2020, une décision notable a été prise de vendre toutes les obligations dans le portefeuille Quanti Trading US. Cette décision, expliquée en détail lors de la conférence, s'appuyait sur l'anticipation d'une hausse des taux d'intérêt et de l'inflation, rendant les obligations moins attractives. Les performances des ETF obligataires ont confirmé cette stratégie avec des baisses significatives en 2021 et 2022.

Conseils et Recommandations

Choix d'ETF

Pour ceux cherchant à diversifier leurs investissements, un ETF S&P 500 capitalisant a été recommandé pour sa simplicité de déclaration fiscale et sa robustesse à long terme.

Réinvestissement des Dividendes

Les dividendes des portefeuilles Quanti Trading sont réinvestis une fois par an pour maintenir la simplicité de gestion.

Analyse Technique vs. Fondamentale

Les décisions d'achat et de vente sont basées sur l'analyse fondamentale des entreprises plutôt que sur l'analyse technique des graphiques de prix.

Conclusion

La conférence a fourni des insights précieux sur la gestion des portefeuilles et a répondu aux questions des membres avec transparence. Les performances passées et les décisions stratégiques témoignent de l'approche rigoureuse et prudente du Club Quanti Trading. Pour ceux qui envisagent d'investir ou de rééquilibrer leurs portefeuilles, ces analyses offrent des perspectives éclairantes sur les tendances actuelles et les meilleures pratiques d'investissement.

🎁 Masterclass 100% offerte

Découvre en détail la stratégie de Viken pour faire +20% de profit par an en moyenne, en 10 minutes par mois !

Prochaine Masterclass – Jeudi 24 Octobre 2024 à 20h00